Emploi, revenus… dans quelles conditions emprunter sereinement ?

De nombreuses idées reçues arrêtent net les projets d’achat immobilier. Décryptage…

Idée reçue n°1 : il faut être en CDI pour devenir propriétaire

Être en CDI facilite considérablement vos démarches auprès des banques, soit. Pour autant le salarié en CDD, le chef d’entreprise et même le micro-entrepreneur peuvent devenir propriétaires.

- Comment emprunter en CDD ? Prouvez que vous avez enchaîné les emplois sur une base régulière, et que vous avez un profil épargnant. La stabilité professionnelle et la bonne gestion de votre compte en banque sont en effet des éléments déterminants.

- Comment emprunter en tant que chef d’entreprise, micro-entreprise incluse ? La banque exige généralement 2 à 3 années d’exercice, et s’assure que vous êtes sur un secteur d’activité porteur. Dès lors, aucune raison de ne pas vous prêter. Notez néanmoins que certaines banques sont encore frileuses à prêter aux micro-entrepreneurs, refusant de prendre en compte l’intégralité de leurs revenus pour calculer leur capacité d’emprunt : ne perdez pas de temps, tournez-vous vers d’autres banques…

Votre situation professionnelle n’est pas favorable ? Pour mettre toutes les chances de votre côté : sollicitez plusieurs banques, éventuellement avec l’aide d’un courtier qui connaît bien les spécificités de chacune. Sachez en outre qu’en fonction du montant à emprunter, la banque transmet votre demande de prêt au siège ou décide en agence – on parle de délégation. Si vous avez un bon contact avec votre conseiller en agence, qui a le pouvoir de décider, vous obtenez plus facilement un accord favorable.

Idée reçue n°2 : je ne peux pas emprunter sans apport

En règle générale, la banque exige a minima que vous apportiez personnellement le montant des frais de notaire et des frais de dossier, qui représentent environ 10 % du prix du bien. Un apport minimum de 10 %, c’est une somme importante dont vous ne disposez peut-être pas au moment de devenir propriétaire à un jeune âge… Mais c’est justement votre jeune âge qui vous permet, exceptionnellement, d’emprunter sans apport, soit 100 % du prix du bien + 10 % des frais annexes !

Si la majorité des établissements bancaires refusent de prêter si vous n’avez pas d’apport, ce n’est pas pour autant mission impossible :

- Vous êtes jeune + vous contractez un petit emprunt qui vous laisse un reste à vivre conséquent + votre situation professionnelle est stable + votre dossier bancaire est irréprochable = vous avez des chances de trouver une banque qui finance votre projet sans apport personnel, cela vaut le coup d’essayer…

Idée reçue n°3 : l’investissement locatif est réservé aux hauts revenus et aux propriétaires de leur résidence principale

Faux ! D’ailleurs, l’investissement locatif est parfois la meilleure solution pour devenir propriétaire malgré de faibles revenus, et bon nombre de propriétaires ont opté pour l’investissement locatif avant d’acheter leur résidence principale.

Comment devenir propriétaire sans risque ni désillusion?

- La HCSF l’impose : vous pouvez vous endetter à 35 % maximum. Au-delà d’une contrainte, c’est une précaution utile : ce faisant, il vous reste suffisamment d’argent pour financer votre quotidien.

- Si votre situation professionnelle est instable, privilégiez un achat à moindre coût dans le cadre d’un investissement locatif. Si vos revenus baissent, ainsi, votre prise de risque est minime : vos mensualités d’emprunt sont faibles, et remboursées pour tout ou partie par la location.

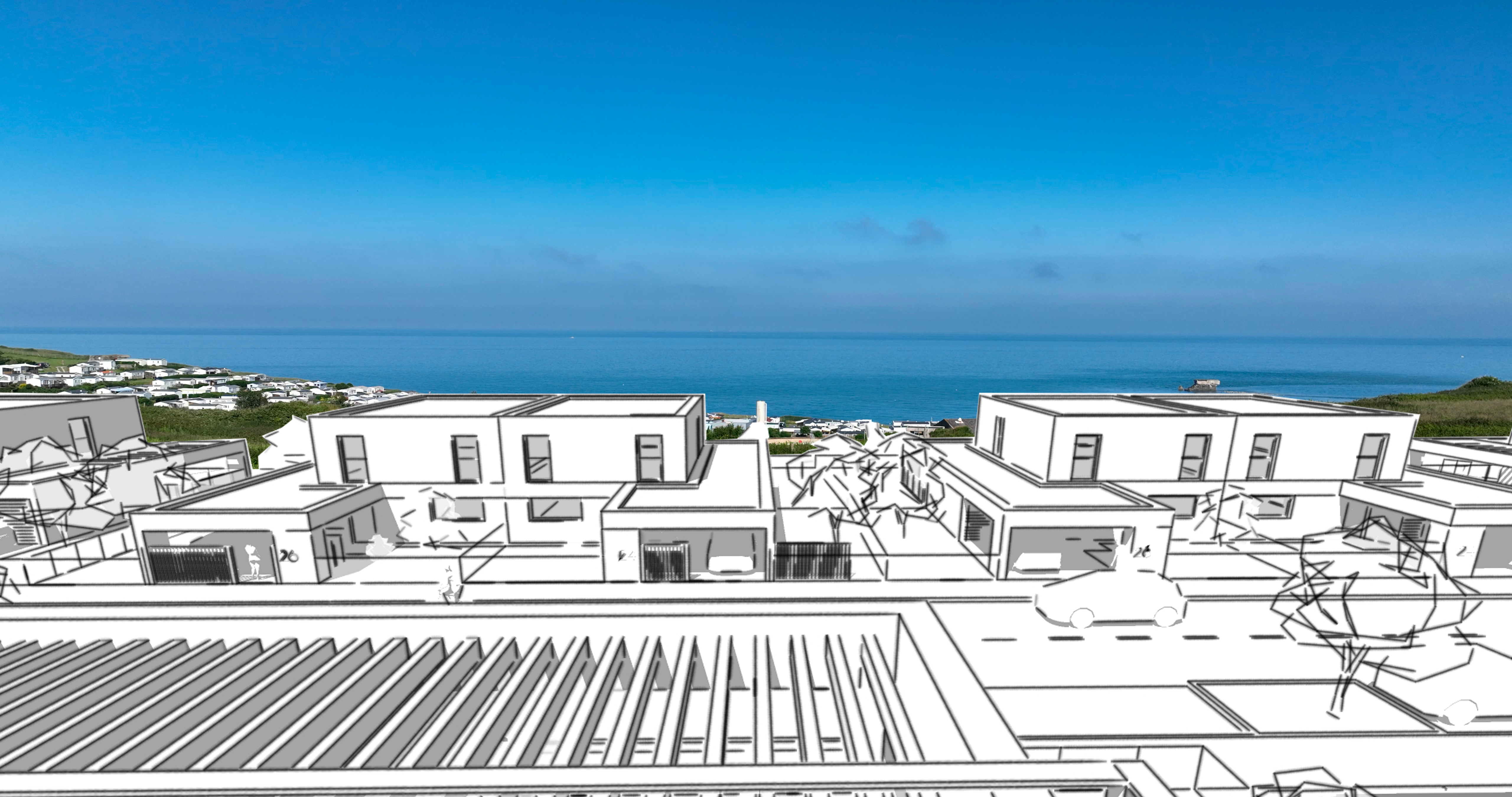

- Votre projet de devenir propriétaire vous semble précoce eu égard à votre situation professionnelle et/ou financière, mais vous êtes sûr que cette situation est amenée à évoluer rapidement ? Ne vous arrêtez pas à un refus de prêt, voyez plusieurs banques ! Si besoin, vous pouvez également nous contacter pour votre projet immobilier neuf